L’investissement en or et les flux d'argent

L’investissement en or a reculé en 2013. Mais l’argent pourrait revenir bien vite…

« Quel nombre est le plus grand ? Le nombre d’économistes qui étaient « la seule personne à avoir prévu la crise financière », ou le nombre de gens qui affirment qu’ils avaient rêvé à l’idée d’un ETF or au début de la dernière décennie ? », écrit Adrian Ash pour BullionVault.

De toute façon, la crise a sévi, et les réserves des ETF or ont explosé avec les fonds d’investissement qui ont afflué en trombes.

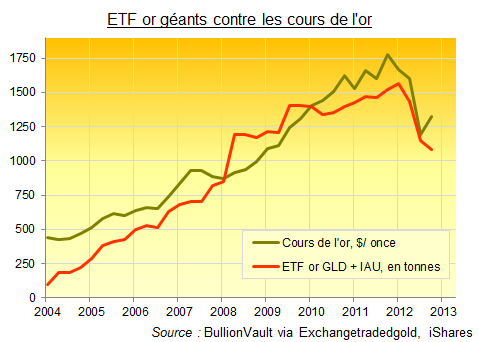

Les encours des grands ETF or en tonnes contre les cours de l’or en dollars l’once, depuis 2004

La banque d’investissement suisse et acteur sur le marché des métaux précieux de Londres, UBS, a indiqué : « En un sens, ces sorties [de 2013] sont un renversement de la tendance qui a eu lieu il y a cinq ans quand l’investissement sur les ETF or (surtout sur le GLD) avait fortement augmenté ».

« A l’époque, les craintes relatives à une économie américaine faible et l’impact du QE sur l’inflation étaient des motivations importantes, influençant les investisseurs [à se diriger] vers les ETF or. Avec une perspective macro [économique] qui change cette année, ces positions sont maintenant en train d’être déroulées. »

L’impact sur l’offre et la demande mondiales de l’or en 2013 a été dramatique. Car ces produits de fonds indiciels cotés en bourse sont passés d’un côté et de l’autre du registre comptable.

Ajoutant une moyenne de 45 tonnes à leurs réserves collectives tous les trois mois alors que les investissements se sont bousculés entre 2005 et la fin 2012, le géant SPDR Gold Trust (GLD) et son plus petit concurrent des iShares (IAU) sont devenus des vendeurs nets cette année. Ensemble, ils ont vendu quelques 160 tonnes par trimestre, ce qui compte pour deux tiers des liquidations totales des ETF or pour 2013, d'un volume de 700 tonnes.

Les ETF ont révolutionné la façon dont les investisseurs institutionnels, surtout les fonds mutuels américains qui ne peuvent pas posséder de propriété physique, ont pu accéder à l’exposition aux cours de l’or. Non, ces actionnaires n’ont pas d’or. De plus, aucun produit ETF or n’est ouvert pour le négoce 24H/24. Ils n’offrent pas non plus une location de conservation en coffre au choix. Le règlement à un broker prend entre 2 à 3 jours, plutôt que d’être instantané. De tels bénéfices sont pour le moment restreints aux investisseurs privés qui cherchent à acheter de l’or de façon facile et économique.

Mais pour ces dollars d’investissement institutionnels qui sinon devaient courir derrière les actions minières ou jouer sur le marché des Futures, les ETF or ont offert aux espèces une exposition, et ont retiré les métaux physiques du marché pour les garder à la place dans des comptes bancaires alloués. Bien que la liquidation du second trimestre de cette année (285 tonnes du GLD et IAU) était rapide, le pic d'accumulation était encore plus rapide (345 tonnes au premier trimestre 2009).

Que deviendront les flux d’investissement de l’or par la suite ?

Le monde est inondé de monnaie. L’inflation ne peut pas endommager l’or, et le défaut de crédit ne peut pas ternir le métal jaune. Mais que l’inflation se montre ou non ou que la crise reviennent bientôt, la monnaie des ménages occidentaux investie par la City, Wall Street ou la Bourse de Paris, a besoin d’un refuge. Tout comme la pile de promesses de l’Ouest détenues par les banques centrales des marchés émergeants, avec les épargnes croissantes de leurs classes moyennes en pleine expansion.

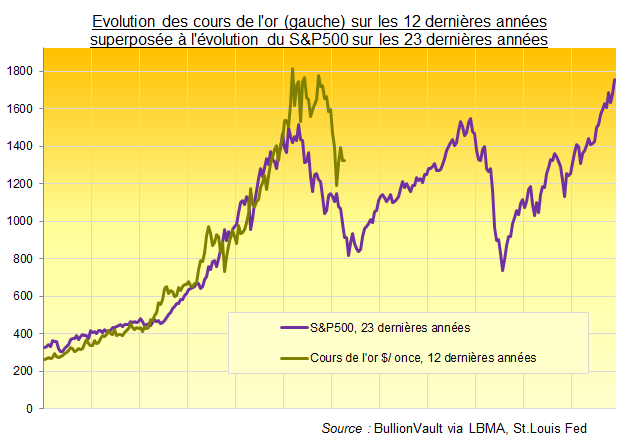

Superposition des cours de l'or en dollars/ once ces 12 dernières années sur le S&P500 de ces 23 dernières années.

Les actions ont maintenant offert à l’argent gérée un accueil très chaleureux à trois occasions au cours des quinze dernières années. L’or, jusqu’ici, a grimpé et culminé également, mais qu’une fois. Les dollars pour l’investissement se sont maintenant retiré de l’or pendant 12 mois après avoir inondé le marché de l’or pendant douze ans d’affilé. Avec les taux d’intérêt coincés à zéro, et l’impression de monnaie comme seul outil monétaire, il reste très peu de choses, mis à part le sentiment des investisseurs, pour stopper un nouveau raz de marée d’argent vers l’investissement en or.

BullionVault permet d'acheter de l'or physique en ligne.

Flux RSS

Flux RSS